5G“卖水人”:通信电源——通信系统的“心脏”

一、以史为鉴,看机遇

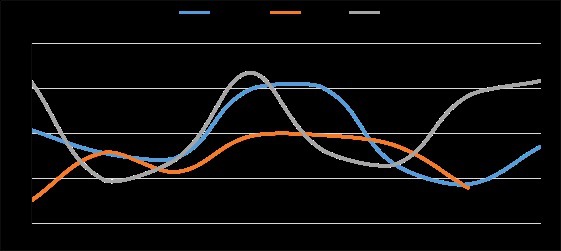

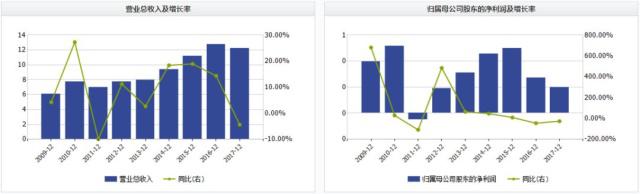

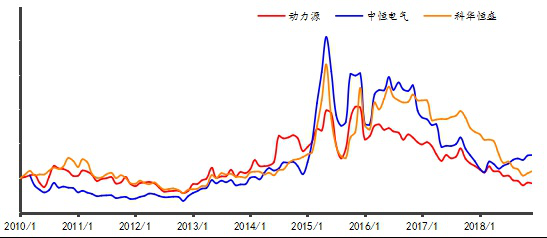

复盘4G建设节奏,在4G主建设期,通信电源企业的业绩与网络建设保持同步的上升趋势。企业业绩增长的周期性拐点出现在牌照发放这一时间窗口。以国内通信电源龙头企业,动力源、中恒电气和科华恒盛在4G时期的业绩为例:

2012年底,4G牌照发放后;2013-2015年,4G进入主建设期,此时三家上市公司营收都出现趋势性的增长;2015-2018年,建设进入尾声,三家上市公司的业绩增速也出现逐步下滑。

对于5G,上面的逻辑依然成立,甚至更加强化。因此,5G的建设规模更大,投入更多,通信电源企业受益更具有确定性。2019年为5G牌照发放之日,目前中恒、科华的业绩已有一定反映。

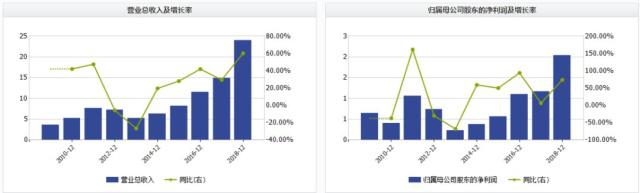

图1:4G主建设期内代表公司营收增速(%除了业绩同步增长,上市公司股价也呈现类似的走势。2013-2015年间,动力源上涨2倍、科华3倍、中恒4倍。剔除指数影响,三个公司股价涨幅也远远跑赢大盘。

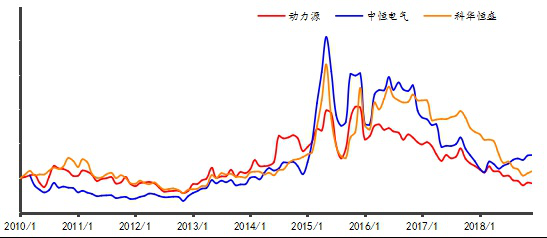

图2:4G主建设期内代表公司股价走势

图2:4G主建设期内代表公司股价走势综上,在4G主建设期,无论是业绩还是股价,通信电源行业的上市公司都表现的相当优异。对于5G上述逻辑依然成立,上市公司受益程度将更加明确。2019年既是5G建设的关键时间点,也是通信电源行业打开上行空间的关键时点。

二、未来以来,看逻辑

5G未来已来,通信电源时至势成。通信电源在5G时代受益的程度和持续时间远高于4G时代,主要的驱动力来自于基站和数据中心。

2.1基站设备大功耗驱动通信电源需求

5G时代,基站设备(AAU 和BBU)功率大幅提升,是通信电源需求大爆发的主要驱动力之一。

AAU方面,为弥补工作频段上升导致的基站覆盖性能下降,同时为配合大规模阵列天线Massive MIMO 技术的应用,5G 基站单扇区AAU的机顶输出功率有望从4G的40-80w增加至200W甚至更高。

而BBU方面,基带处理能力大幅提升,电源功率的要求也将大幅提升。AAU 和BBU 的功率需求都要求电源侧提供更高的输入功率,进而导致电源容量的大幅增加。在现有供电系统的基础上,基站电源存在极大的扩容和新建需求。

根据安信证券测算,5G基站电源市场空间有望达到约315亿元,相较4G时期大幅提升。

2.2 大规模数据中心建设推动通信电源发展

5G网络速率更快、容量更大。从移动宽带来看,5G网络单站容量预计将达到4G的40倍,这将推动数据流量进一步大幅增长。

除了增强型移动宽带,5G应用场景还包括海量物联网连接和低延时高可靠通信等。因此,5G时代网络数据流量巨大,将极大地刺激运营商数据中心的建设需求。

根据CISCO预测,2018-2020年,亚太地区超大规模数据中心市场仍有30%以上增量空间。

数据中心的成本由建设成本(CAPEX)和运营成本(OPEX)构成。其中供电基础设施的建设和运营成本占数据中心CAPEX和OPEX的50%和28%。

因此,在数据中心电源系统需求规模增加的背景下,高效率的技术方案发展潜力巨大。

综上,5G基站设备和大规模数据中心建设将驱动通信电源超速发展。

三、知市场,抓标的

3.1知市场

市场空间:国内5G主建设期内通信电源有望达到315亿元

2016年,三大电信运营商已建成基站超过500万个,伴随着基站总数快速增长和4G网络建设的加速,基站电源系统迅速发展,国内通信电源市场从2012年的65.5亿元增加到2016年的120亿元规模。5G时代,基站数量将是4G的1.5-2倍,叠加数据中心大规模建设,2021年通信电源市场规模有望达到315亿元,年复合增长率32.5%。

图3:2012-2016年中国通信电源行业市场

图3:2012-2016年中国通信电源行业市场市场格局:通信电源行业目前进入成熟期,利润向龙头厂商加速集中。

2010年以来,通信电源行业从分散走向集中。通信电源的下游直接客户为电信运营商和铁塔公司。根据2018年我国三大运营商集采数据,CR6(华为、中兴、中恒电气、动力源、中达电通、维谛)厂商占运营商集采90%以上的份额。

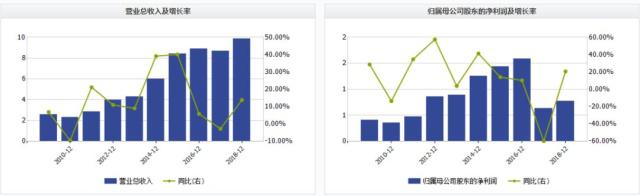

回溯历史,4G主建设期2013年-2015年,A股通信电源厂商实现了业绩和估值双升,龙头效应明显。中恒电气营收从4亿元增长到8亿,净利润从八千多万到1.4亿元,股价实现3倍涨幅。

参考国内4G牌照的发放时间和通信细分板块的收益情况,我们判断通信电源有望在建网初期迎来较高的超额收益。

3.2抓标的

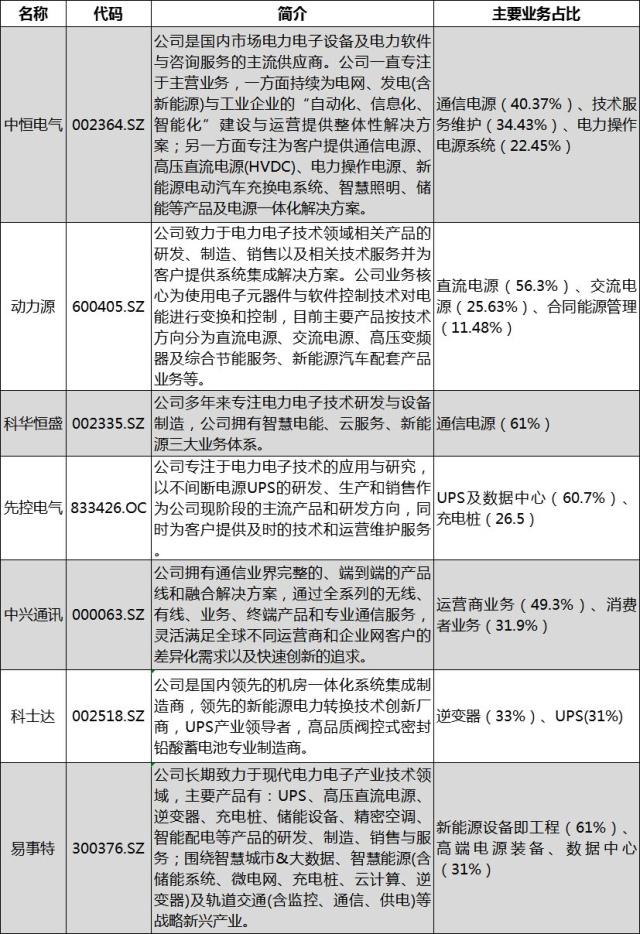

目前,国内电源厂商在10家左右,A股上市的有6家,市场份额高的在5家以内。从全球市场来看,海外主流电源厂商还包括ABB、伊顿和施耐德(APC)等。

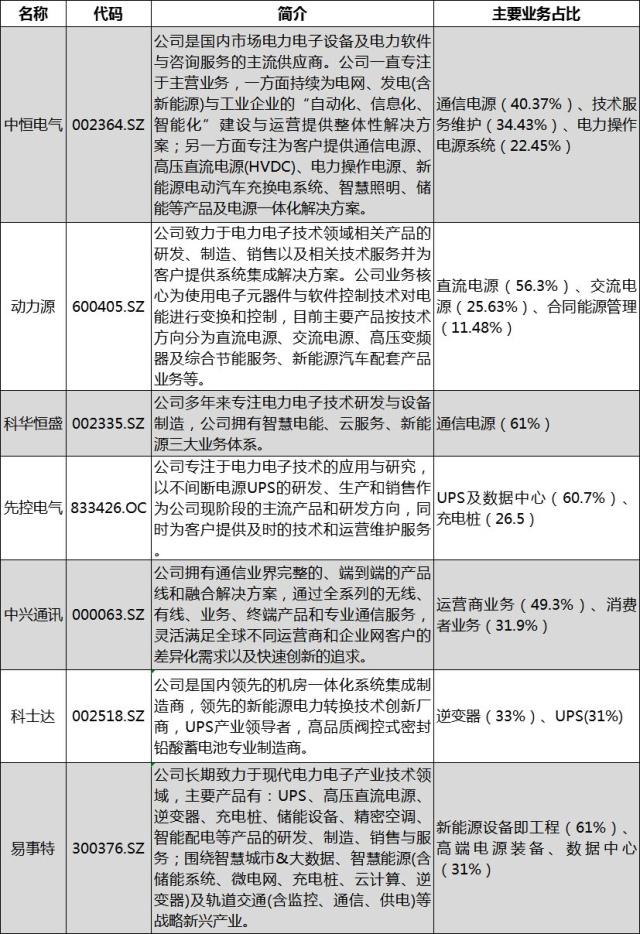

表1:国内已上市厂商情况

表1:国内已上市厂商情况中恒电气、动力源、麦格米特等将长期受益于5G建设。

中恒电气:HVDC龙头,5G时代有望充分受益。公司精耕电力电子、电力信息化和能源互联网三大板块业务:(1)电力电子板块,主要提供通信电源、数据中心高压直流电源(HVDC)、电力操作电源和电动汽车充电桩等;(2)电力信息化板块,为电网、发电、工业企业的“自动化、信息化、智能化”建设与运营提供整体解决方案;(3)能源互联网服务板块,提供O2O一体化用电服务体系。

受益于5G和数据中心的广泛建设,我们认为通信电源系统、HVDC有望成为公司未来业绩的核心增长点;同时,国家政策对充电桩的大力支持以及网约车运营商对电动汽车业务的深度布局,也有望推动充电桩需求的规模提升。此外,公司对能源互联网的战略布局,也有望助力公司成长为能源管理和服务的龙头厂商。

动力源:通信电源龙头,业绩处于拐点阶段。公司在电源技术领域已经深耕20多年。产品广泛应用于国家重点建设项目,包括国家体育场、奥体中心、上海世博会、各地城市地铁等,并且公司产品已经辐射到北美、欧洲和东南亚等几十个国家和地区,成为国际电源市场的主流供应商之一。

由于其业绩波动受制于通信行业建设周期明显,公司盈利和估值都处于拐点阶段,一旦5G大规模开展,公司业绩将会表现的极具弹性。

麦格米特:医疗+通信电源双轮驱动。公司涉足医疗电源十年之久,技术实力扎实产品经验丰富,并与Phillip、Chart业界龙头形成紧密合作,未来有望发展成为全球医疗电源领域领军企业。同时,公司新拓展了爱立信等客户,全球化进程正在加快,凭借强大的技术积累和优质的龙头公司“灯塔”效应,公司电源业务中长期持续增长潜力巨大。

总结

通信电源是保证整个通信网络安全、可靠、稳定运行的关键性基础设施,是通信系统的“心脏”。

复盘历史,通信电源企业的业绩与网络建设保持同步的上升趋势。牌照发放时间点与企业盈利拐点同步。2019年5G牌照将要发放,这意味着当下是布局通信电源行业的重要时间窗口。

对于5G上述逻辑依然成立,且更加强化。因为无论投资规模,还是投资力度,还是所产生的需求都要强于4G。其中,基站设备大功耗和大规模数据中心建设是通信电源需求爆发的主要因素。

HVDC龙头中恒电气、业绩处于拐点阶段的动力源,医疗+通信细分赛道的麦格米特受益程度较为确定。